[学習ノート]経済学ウオッチング(1)

斉藤隆雄

228号(2000年8月)所収

はじめに

資本主義の現在を精査するにあたって、多くの人々が幻惑させられているのは、貨幣の物神性ばかりではなく、巷に氾濫する経済ジャーナリズムの言説である。これらの言説は様々なメディアを通じて人々の頭にたたき込まれ、経済的事象の一知半解を蔓延させる。そして、更に事態を複雑にさせているのが、ブルジョア経済学に於ける二大潮流と、それを乗り越えたと自称するニューエコノミストたちである。今や、資本主義を分析する道具立ては隆盛をきわめ、混迷を映し出す鏡の如くである。

本号から何回かに分けて、これらの言説の中で比較的経済政策の提起に関わっているものを取り上げながら、資本主義の現在を分析していく予定である。その際、テキストとなる言説が近代経済学と呼ばれる経済分析を主に取り上げることとなる関係から、読者にはレーニン以降の帝国主義論の変遷とそれらとの関係を必ずしも踏まえていないこととなることをお断りしておきたい。むしろ、これからの言説批判が従来の帝国主義批判と関連があるかなきかを指摘いただければ幸いである。

また、今回の連載を通じて国内外の経済の基礎資料を出来るだけ幅広く収集し、その意味するところを読者と共に考えていくという姿勢を大切にしたいと思う。学習のために初歩的なことに拘ることを許していただきたい。

第一章 小野善康『景気と国際金融』を読む

(1)国際収支

本書を最初に取り上げるのは、岩波新書版という一般読者向けの書籍でありながら、かなり大胆に政策提言を行っていることに注目したからである。著者はケインズ派のようだが、この間の新古典派やマネタリストたちの台頭に対し正面から批判を展開し、従来巷に流布していた言説に異議を唱えている。その中から興味深いいくつかの論点を取り上げながら、国際貿易・金融市場の分析を行っていきたい。

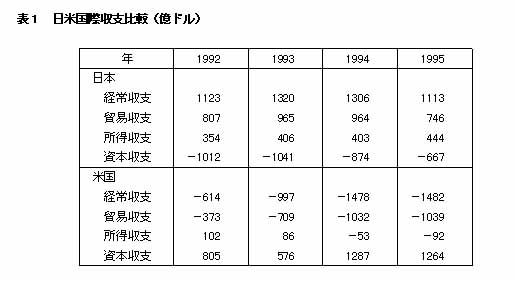

先ずは、表1を見て欲しい。この表は日本と米国の国際収支を並べたものである。これはこの手の経済書には必ず出てくる表であるが、この数字たちが示しているものは、経常収支と資本収支が日米で逆の関係にあるということである。つまり、日本は貿易で輸出超過であり、米国は輸入超過というよく知られた事実である。そして、このまま続くと米国はいつかは輸入代金が払えなくなるはずだが、80年代以降この構造が続いているにも関わらず米国は未だに破産しないのは、資本収支の項目にその秘密がある訳だ。輸入超過の代金は外国からの、とりわけ日本からの投資(証券投資)で賄っているという構造なのである。それが、日本での資本収支のマイナスであり、米国の資本収支のプラスということなのである。

これまで国際金融市場を徘徊する利子生み資本の膨大な流れについて再三言及してきたが、いわゆる国民経済単位での収支尻においては、上の表のように表される(この場合は日米に限られるが、世界全体の流れも統計を元にして作ることが出来る)。なお、項目の中で所得収支というのは、対外投資の収益である利子や配当などがこの中に入る。これも日本では年々増加していることが分かるだろう。

さてこのことを踏まえた上で、小野氏の論説を見てみよう。彼は、上の国際収支をフローとストックという言葉で区分けする。彼によれば、貿易収支はフローで、資本収支はストックであると言う。

「経常収支黒字によってフローの資金流入が続けば、その速さに応じて、対外資産ストックが時間を追って蓄積されていく。この資産を保有する各国の個人あるいは機関投資家は、自分の望む資産の構成を実現するために、資産取引を行う。このとき、特に海外の資産と自国の資産との交換に伴って、国際的な資金移動が発生する。これが、ストックの側面での国際的な資金移動である。」p9-10

「ストックの資産移動では、それが瞬間的にいくら巨額に上るものであっても、そ

れだけで各国の資産量を変化させることはない。」p11-12

ここで小野氏が言いたいのは、日本の巨額の対米投資はマイナスと記されているが、これは資産の持ち換えであって、量の変化ではないからとやかく騒ぐことはないと言うのである。つまり、日本は貿易で儲けた大量の資本を米国の国債や株式に投資したのであって、現金で持っていても増えないから、米国に投資してより収益の良い証券に持ち替えただけなのである。

「資産の流出あるいは流入というよりは、資産の交換あるいは持ち換えといった方

が適切である。」p39

(2)資本移動と為替レート

では、ここで疑問が出てくる。流動性の高い現金から低い証券への持ち換えはリスクが高いのではないか、また米国証券への投資は為替リスクも生じるのではないか、という疑問である。この疑問に対し、彼は為替レートの変動が結果に過ぎないという、もっともな説明を展開する。彼の為替レート決定に関する理論は、いわゆる「購買力平価説」に近い。この説は「一物一価」という、同じものには価格は一つという説明を根拠に展開されていると思われる(注1)。

「すなわち、『落ちつくべき水準』があるのは為替レートではなく、国際相対価格なのである。」p60

ということは、日米の金利差によって資産が流動するのではない、ということにもなるのである。現在、日米の金利差は5%を越えている(直先スプレッドは6%)が、

「…圧倒的にドル資産が有利となり、誰も円資産を持つ者がいなくなるはずである。ところが実際には、円資産は必ず誰かに保有されており、このようなことは起こっていない。」p58

つまり、結論的に言えば、金利の高低はドル通貨への需要ではなく、ドル建て資産への需要に関係するのであり、為替レートの変動はそれぞれの国の商品価格の相対的な調整によって起こるのであって金利と為替は連動しないということになる。そして、この調整とは各国の景気情勢によって生まれるのである。

このことを補足的に説明する実態があるので紹介しておきたい。為替レートは日米では乱高下しているが、各国通貨との関係を考慮した実質実効為替レートからは異なる数値が出ている。1973年から99年までの円ドル変化を見ると、265円から104円まで円高となり実に2.53倍となっているが、実質実効為替レートは73年を100とすると、99年には124.6でしかないのである(ただし、この試算は日銀によるものである)。

小野氏の為替決定理論は、一般的な為替理論からは幾分離れていることもつけ加えておくべきだろう。一般的には、二国間の債券の利回り差を均衡させようとする、通貨需給によってレートが決定されるとする、「アセット・アプローチ」が信じられている。これによると、日本の今日の不況は、金融緩和によって資金が対米流出し、円安ドル高となることで、輸出競争力が高まり、経常収支の好転から投資拡大・消費増加を生むとしている。日銀がゼロ金利解除をしたくても出来ないのは、この理論が広く信じられているからである。

だが、彼の理論からは逆のことが結論付けられる。今の政府の政策は、供給サイドからの理論であって、需要サイドからのアプローチをしていないと言うのである。供給サイドからの経済分析では、常に完全雇用の状態から経済動向を説明しており、消費水準の問題が抜け落ちているとする。日本は消費水準が低く失業率が高いのでデフレである。だから、商品の相対価格は安くなるので、円高傾向が進み(通説とは逆)、日米価格競争力には変化がなく、相変わらず米国は好況で、日本は不況が続く、ということになる。

「世界全体で需要規模が生産能力を下回っており、どこかで失業が発生せざるを得ない状況では、どこかの国の消費意欲が特に衰えていれば、その国の経済収支が黒字化し、通貨高が起こって、その国に失業が集中的に発生する。すなわち、失業は自国の消費意欲不足が原因で起こるのであり、自国通貨高は、単にその結果にすぎないのである。」p74-75

過剰生産という現象は、彼によれば過小消費ということになる。まさに、ケインズ派の面目躍如というところである。だから、次のような結論が出てくる。

「不況は供給側ではなく、需要側に原因がある。供給能力よりも需要が足りないならば、リストラによる生産効率の改善は、個々の企業にとってはよいことであっても、日本経済全体にとってはかえって失業を拡大させ、景気を悪化させる。それにもかかわらず多くの人々が、日本企業の効果が悪いから、世界との競争に負けて景気が回復しないといって、リストラを主張するのはなぜであろうか。その理由は、それを主張する構造改革派が、完全雇用の状態しか考えていないからである。」p87

小野氏の「過小需要論」からすれば、現在のリストラの嵐は日本経済にとって間違った処方箋であるということなのである。リストラをすればするほど、もっと不況が深刻化するということになる。

(3)産業空洞化をめぐって

小野理論は、例えば「産業の空洞化」という問題について適応すれば、以下のようになる。

「…国内の資本蓄積が進まないからという理由で、わざわざ資本を収益率の低い国内に投資させれば、日本にとってはかえって損をするだけである。」p28

「…好況期であれば…日本にとっては、貴重な国内労働力を生産性の高い分野に限定して使い、労働集約的な産業への投資機会を海外に求めるのは自然なことである。しかも、そうやって海外でがんばって稼いでくれた高率の収益は対外資産への配当や金利として日本に支払われる。」p28

安い労働力を求めて海外へ盛んに投資する企業が急増した時期に、産業空洞化が叫ばれたが、彼によればそれは自然な成り行きであるということになる。ただし、これには条件が付いている。引用を良く読めば、そこに「好況期であれば」という言葉が入っていることが分かる。彼の政策提言の特徴は、全てこの景気情勢によるというのだ。逆にだからこそ政策が重要なポイントとなる訳である。

では、不況期の今日は如何なる政策が必要か。それは、国際収支構造の分析から出てきた結論と同じもの、すなわち国内投資である。

「失業の下での労働の社会的費用はただ…」というのが、彼の根拠である。つまり労働資源が余っている、ということなのだ。好況期で国内投資をすれば、失業者がいないのだから、どれかの産業の労働者を引き抜かなければならないので、過度な競争を招いてしまう。しかし、不況期なら労働者が余っているのだから、投資をしても競争の激化を招かないということになる。

「不況期こそ政府も民間も知恵を絞って、世界中の人々に望まれ需要されるような物を開発し、新産業を育成することの意義が高まる。」p31

このように、小野氏の経済分析は労働者階級への配慮にみなぎっている。それは需要サイドからの分析だからということと、国民経済というレベルでの論議だからである。過度な競争を避けて、一国の労働者が全て雇用される経済を目指しているのである。そして、当然これは国際市場競争の視点からは新製品開発、新産業育成ということになり、今政府が肝煎りで始めているIT産業の育成と重なる訳であるし、証券投資ではなく、直接投資であれば国際労働市場の棲み分けにもなるということである。彼の第三世界への視点は、だからきわめてクールである。

「そもそも、どこにも売れないほど品質の悪い製品しか作れない国では、貿易赤字を続けることができない…。現在、最貧国の置かれている状況は、これに近いといえよう。このような国が外国製品を手にするためには、海外援助に頼るしかないのである。」p15-16

(4)景気変動

彼の景気変動に合わせた経済政策の提案は、現在の日本の不況からの脱出が目的である。不況からの脱出は、需要創出が必要であり、そのためには海外への証券投資などしないで国内投資をせよ、ということに尽きる。

しかし、現実は違う。国内の企業も金融資本も海外証券投資を盛んに行っている。これで米国経済を裏から支えているということも既に見てきた。これは国家の政治的背景も当然存在するが、では彼の言うように日本が景気を好転させることができたなら、その逆で米国は不況に陥ることになる。その場合、米国の好況がバブルである以上、このバブル崩壊によって、これまでの日本の対米投資はどうなるのであろうか。

つまり、好況不況という資本主義経済そのものの宿命については、彼は一切言及しないのである。むしろ、好況というのはバブルであり、バブルは人々の幻想の産物であるという、ある意味で正しい結論に近づいている。

「国内でバブルが崩壊する分には、皆が信じる紙(株式や土地の権利書)の価値が名目的に変動するだけで、その分の価値が海外に流れ出すわけではない。これによって、損害が生まれるのは、生産能力は変わっていないのに、人々が本当に資産を失ったと錯覚して消費を抑え、失業を生み出すからである。ところが、対外資産としてのドル建て資産や米国の株式をためれば、米国のバブルの崩壊や為替の変動によって、本当に損害を被ることになる。ドルという紙の価値が下がってしまえば、米国に対する請求権を失って、日本は米国に対して借金棒引きをしたのと同じである。

これを供給サイドから見れば、紙の名目価値が変わっただけで、実際の生産能力に変化はない。しかし、日米それぞれにとっては、対外資産・対外負債の価値変化によって、両国間の物に対する請求権の再配分を引き起こす。それなら、経常収支を黒字にして対外資産を増やす代わりに、国内の生産設備や生活改善設備を充実しておいた方が、その価値がなくなることもないという意味で、よほど安心である」p180-181

90年代初頭に崩壊した日本のバブルは、膨大に膨れ上がった架空資本の信用収縮によって、額面で1200兆円という貨幣価値が消えてしまった。彼によれば、「生産能力は変わっていない」ということだが、資本主義経済の根幹である利子生み資本とそれによって生じる架空資本の意味を理解しないと、このような結論しかでてこないのである。 今、彼の心配は対米証券投資が米国バブルの崩壊によって、紙屑になってしまうことである。個々の金融資本や企業が収益を求めて対米投資をするのは、資本の赴くところであるが、それは全体としてみれば危険な道だという。「合成の誤謬」というのが彼の持論である。個別で正しいことが全体では間違いという意味である。 そこで、彼の政策提言は国家の役割が重要となる。彼の政策を現実化するには、国家による規制しかないからである。この政策は、日本の労働者階級にとっても舌触りのよい政策であり、国際金融市場への規制ということにおいても、日本の資産を守るということにおいても、またアジア通貨危機で痛い目にあった民間企業にとっても都合がいい政策であると思われる。 読者も気づかれたかもしれないが、この政策は既に自民党や民主党の中である程度浸透しているのではないだろうか。注目しておいてほしい。 次回は、彼の国内経済政策について分析していきたい。

(注1) 「購買平価説」について、実証的な研究からは証明されていない。同等商品の価格ということの規定が難しいからだ、という。参照文献。岩田規久男『金融』(東洋経済新報社2000年)

補 足 バブルと為替レートの関係について

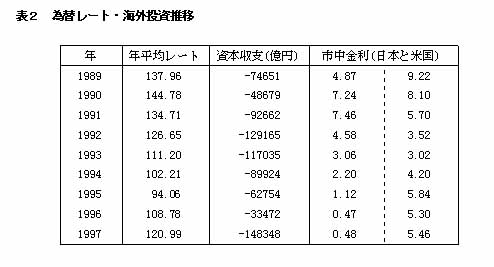

バブル絶頂の90年の為替レートが最も円安であり、不況のまっただ中の95年に最大の円高である。資本収支との関連については、この表からだけでは分からないが、証券投資の額は全体から見るとそう多くはない。また、資本収支のファイナンスにおいてはドルが基軸通貨であることから、政府が米国連邦準備銀行に預けている額が重要だとする論議もある。(データ出所;経済統計年鑑98 週刊東洋経済)